Was ist Discounted Cashflow?

Discounted Cashflow ist eine Art von Analyse, die den Wert eines Unternehmens oder einer Investition auf Basis der möglichen künftigen Rendite bestimmt. Die Analyse versucht, den aktuellen Wert der prognostizierten künftigen Gewinne zu ermitteln.

Was ist eine Discounted-Cashflow-Analyse?

Discounted-Cashflow-Analyse bezieht sich auf die Verwendung von Discounted Cashflow, um den Wert einer Investition auf der Grundlage des erwarteten zukünftigen Cashflows zu bestimmen. Experten bezeichnen den Prozess und die dazugehörigen Formeln als Discounted-Cashflow-Modell.

Vor- und Nachteile des Discounted Cashflows

Die Discounted-Cashflow-Methode wird verwendet, um den grundlegenden Wert einer Investition zu beurteilen. Dies unterscheidet sich von der einfachen Marktstimmung, bei der Sie die Investition basierend darauf bewerten, wie eine Börse die Aktien eines Unternehmens oder der Markt ähnliche Unternehmen bewertet.

Der Hauptvorteil einer Discounted-Cashflow-Analyse ist, dass reale Finanzzahlen verwendet werden: der von Unternehmen generierte Cashflow. Im Gegensatz dazu stützen sich andere primäre Bewertungsmethoden (die Comparable Company Analysis und die Precedent Transaction Analysis, weiter unten erläutert) auf die Überzeugungen oder Vermutungen von Außenstehenden bezüglich des Werts eines Unternehmens oder einer Aktie verglichen mit ähnlichen Unternehmen oder Investitionen. Diese Modelle können ungenau sein, da die Analyse möglicherweise nicht den grundlegenden finanziellen Zustand des Unternehmens widerspiegelt.

Abgesehen davon hat der Discounted Cashflow Nachteile – er hängt insbesondere von Prognosen zum zukünftigen Cashflow ab. Diese Prognosen basieren zwar auf dem aktuellen Cashflow, sind aber bestenfalls Versuche, die Zukunft vorherzusagen. Sie können sehr ungenau sein, insbesondere wenn Analysten versuchen, den Cashflow weit in die Zukunft zu prognostizieren. Diese Ungenauigkeiten können wiederum zu einem falschen durch die Discounted-Cashflow-Analyse ermittelten Wert führen.

Vorteile einer Discounted-Cashflow-Analyse

Die Hauptvorteile einer Discounted-Cashflow-Analyse sind die Verwendung präziser Zahlen und die Tatsache, dass sie bei der Bewertung einer Investition objektiver als andere Methoden ist. Erfahren Sie weiter unten mehr über alternative Methoden zur Bewertung einer Investition.

Dies sind einige der größten Vorteile einer Discounted-Cashflow-Analyse:

- Extrem detailliert: Sie verwendet spezifische Zahlen, die wichtige Annahmen über ein Unternehmen enthalten, einschließlich Cashflow-Prognosen, Wachstumsrate und anderen Maßen, um zu einem Wert zu gelangen.

- Bestimmt den „intrinsischen“ Wert eines Unternehmens: Sie berechnet den Wert unabhängig von der subjektiven Marktstimmung und ist objektiver als andere Methoden.

- Benötigt keine Vergleichswerte: Die DCF-Analyse erfordert keinen Marktwertvergleich mit ähnlichen Unternehmen.

- Berücksichtigt Langzeitwerte: Sie bewertet die Einnahmen eines Projekts oder einer Investition über die gesamte wirtschaftliche Nutzungsdauer und berücksichtigt den Zeitwert des Geldes.

- Ermöglicht objektiven Vergleich: Mit der DCF-Analyse können Sie verschiedene Arten von Unternehmen oder Investitionen analysieren und alle objektiv und konsistent bewerten.

„Das Beste an Discounted Cashflow ... [Es ist] sehr nützlich, um Vermögenswerte zu vergleichen, die völlig unterschiedlich sind“, sagt Ryan Maxwell, ehemaliger Finanzanalyst bei der Deutschen Bank und Chief Financial Officer bei FirstRate Data, einem kleinen Unternehmen im Bereich Finanzdaten. „Wenn Sie am Kauf einer Kupfermine interessiert sind, wie vergleichen Sie das mit einer Aktie? Wie bewerten Sie die beiden? Es sind völlig unterschiedliche Investitionen. Das beste Tool dafür ist DCF – vorausgesetzt, beide haben einen Einkommensstrom. Es muss irgendeine Art von Cashflow da sein.“ - Kann in Excel durchgeführt werden: Sie können eine Discounted-Cashflow-Analyse mithilfe spezieller Software oder auch mit einer Tabellenkalkulation in Excel durchführen.

- Geeignet für die Analyse von Fusionen und Übernahmen: Die Objektivität, die durch die Discounted-Cashflow-Analyse gewährleistet wird, hilft Führungskräften, zu beurteilen, ob ein Unternehmen mit einem anderen Unternehmen fusionieren oder es übernehmen sollte.

- Berechnet den internen Zinsfuß: Die Durchführung einer Discounted-Cashflow-Analyse kann Unternehmen helfen, den internen Zinsfuß von Investitionen zu berechnen, was es ihnen ermöglicht, den Wert konkurrierender Investitionen zu vergleichen.

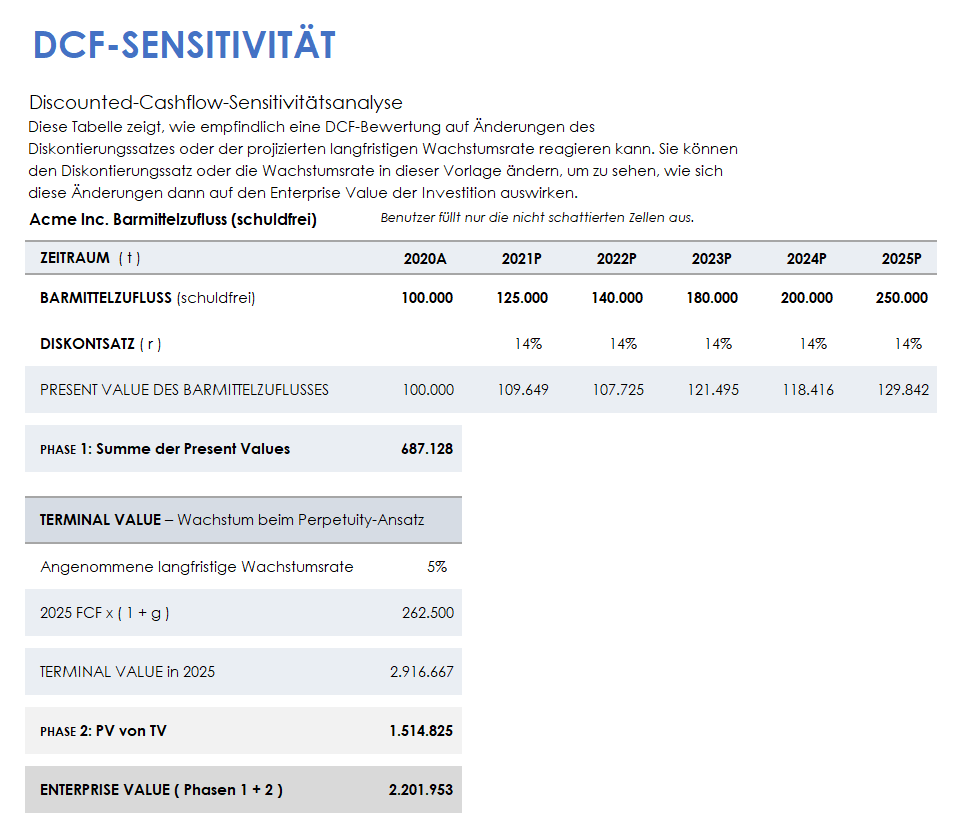

- Ermöglicht eine Sensitivitätsanalyse: Das Discounted-Cashflow-Modell ermöglicht es Experten, zu beurteilen, wie sich Änderungen in ihren Annahmen zu einer Investition auf den endgültigen Wert des Modells auswirken würden. Zu diesen variablen Annahmen können das Cashflow-Wachstum oder der Abzinsungssatz gehören, der an die Investition gekoppelt ist.

Sie können eine Vorlage verwenden, um zu sehen, wie sich Änderungen an der prognostizierten Wachstumsrate oder am Abzinsungssatz einer Discounted-Cashflow-Analyse auf den Wert der ursprünglichen Analyse auswirken, den Sie für die Investition berechnet haben. Laden Sie diese kostenlose Vorlage herunter und passen Sie sie mit Ihren eigenen Zahlen an.

Dokument mit Sensitivitätsanalyse im Discounted-Cashflow herunterladen – Microsoft Excel

Nachteile einer Discounted-Cashflow-Analyse

Eine Discounted-Cashflow-Analyse hat auch Einschränkungen, da Sie dafür eine erhebliche Menge an Daten erfassen müssen und sie auf Annahmen beruht, die in manchen Fällen falsch sein können.

Dies sind die größten Einschränkungen oder Nachteile einer Discounted-Cashflow-Analyse:

- Erfordert viele Daten, einschließlich Daten zu prognostizierten Einnahmen und Ausgaben: Die Durchführung einer Discounted-Cashflow-Analyse erfordert eine beträchtliche Menge an Finanzdaten, einschließlich Prognosen für Cashflow und Investitionen über mehrere Jahre. Für einige Investoren könnte es schwierig sein, die erforderlichen Daten zu erfassen, denn selbst einfache Prozesse nehmen Zeit in Anspruch.

- Empfindlich gegenüber den Prognosen, auf die sie angewiesen ist: Die Analyse ist sehr empfindlich gegenüber ihrer Variablen, darunter Prognosen für den zukünftigen Cashflow, die ständige Wachstumsrate der Investition und der Abzinsungssatz, den Experten für die Investition angemessen halten.

„Sie nehmen eine schwierige Aufgabe – die Prognose von vielleicht 10 Jahren Cashflow – und machen es noch schwieriger, indem Sie sagen: ‚Ich muss das jetzt auf Dauer prognostizieren‘“, sagt Ray Wyand, ehemaliger Vizepräsident bei Citibank im Bereich strukturierte Finanzen und CEO von Gini, einem Unternehmen, das Tools für maschinelles Lernen anbietet, um Unternehmen dabei zu helfen, die Qualität ihrer Cashflow-Prognosen zu verbessern. „Das Problem ist, dass das Ganze zu diesem Zeitpunkt enorm heikel ist. Der Unterschied zwischen einer Wachstumsrate von 9 Prozent und einer Wachstumsrate von 12 Prozent ist vergleichbar mit einem mittelständischen Unternehmen und einem der größten Unternehmen der Welt.“ - Die Analyse hängt von genauen Schätzungen ab: Eine Discounted-Cashflow-Analyse ist nur so gut wie die Schätzungen und Prognosen, die sie verwendet.

„Discounted Cashflow hängt von der Qualität der Cashflow-Prognosen ab“, sagt Christian Brim, amtlich zugelassener Wirtschaftsprüfer und CEO von Core Group, einem Unternehmen, das kleinen Unternehmen hilft, mit besseren Finanzinformationen profitabel zu wachsen. „Wenn Sie eine Situation haben, in der es viele Unbekannte gibt ... und es schwierig ist, die Cashflows zu prognostizieren ... ist DCF nicht wirklich sinnvoll.“

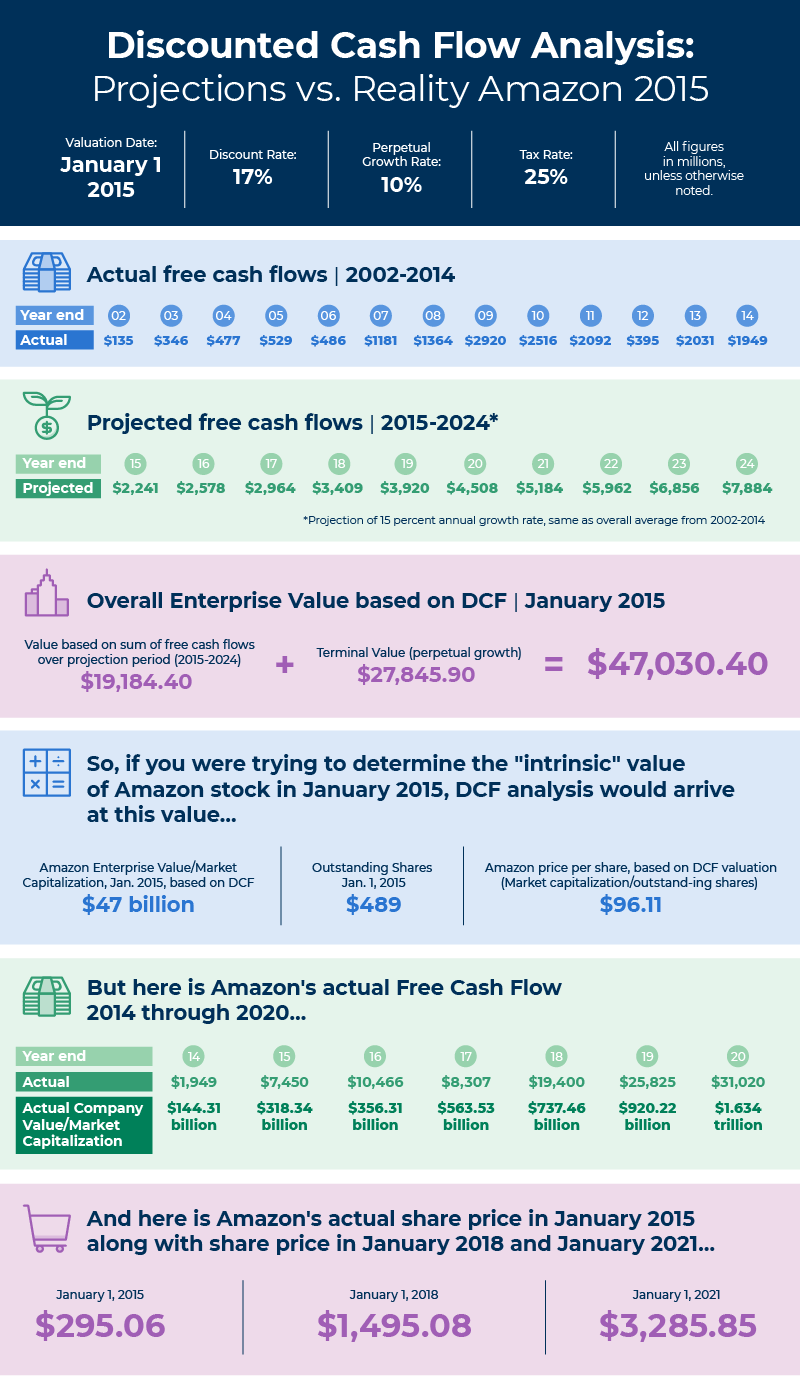

Um zu sehen, wie ungenaue Prognosen für den zukünftigen Cashflow einem Unternehmen oder einer Investition einen sehr ungenauen Wert liefern können, laden Sie dieses Beispiel für eine hypothetische Discounted-Cashflow-Analyse von Amazon aus dem Jahr 2015 herunter. Es zeigt eine Discounted-Cashflow-Analyse, die Amazons zukünftigen Cashflow basierend auf dem vergangenen Cashflow bis 2014 prognostiziert. Das Ergebnis für den Wert einer Amazon-Aktie ist deutlich niedriger als der tatsächliche Wert für Anfang 2015 oder später.

- Hängt vom Vertrauen in zukünftige Cashflows ab: Da Prognosen und Annahmen genau sein müssen, um zuverlässige Bewertungen zu liefern, funktioniert die Analyse am besten, wenn Sie großes Vertrauen in die zukünftigen Cashflows einer Investition haben.

„Das ist das Hauptproblem bei DCF: Es kommt zum Erliegen, wenn Sie keine regelmäßigen oder sehr vorhersehbaren Cashflows haben“, sagt Maxwell von FirstRate Data.

„Als Geschäftsinhaber weiß ich nicht immer, wie ich von A nach B kommen werde“, sagt Brim. „Discounted Cashflow – oder so ziemlich jedes finanzielle Maß – ist im Wesentlichen eine lineare Berechnung. Es wird von konstanten Dingen ausgegangen, aber so funktioniert das Geschäft nicht.“ - Anfällig für Komplexität: Aufgrund der Daten, die für die Discounted-Cashflow-Formeln benötigt werden, kann die Analyse sehr komplex werden.

- Details können zu Überschätzung führen: Da detaillierte Daten und Prognosen verwendet werden, um eine Discounted-Cashflow-Analyse durchzuführen, kann es sein, dass man mehr Vertrauen in die daraus resultierende Bewertung hat, als man sollte. Die Bewertung basiert nach wie vor nur auf Zukunftsprognosen.

- Berücksichtigt keine Bewertungen von Konkurrenten: Der Vorteil von Discounted Cashflow, dass der Wert von Konkurrenten nicht berücksichtigt werden muss, kann auch ein Nachteil sein. Letztendlich kann DCF in Bewertungen resultieren, die weit vom tatsächlichen Wert von Konkurrenzunternehmen oder ähnlichen Investitionen entfernt sind. Das kann bedeuten, dass diese Werte anderer Unternehmen falsch sind – es kann aber auch bedeuten, dass die Discounted-Cashflow-Analyse die Realität des Marktes nicht berücksichtigt und an und für sich falsch ist.

- Die Herausforderung von Endwerten: Ein wichtiger Bestandteil der Discounted-Cashflow-Formel ist der Endwert der Investition, also der Barwert eines Unternehmens oder einer Investition zum Ende des mehrjährigen Prognosezeitraums. Dieser Endwert kann der angenommene Cashflow aller künftigen Jahre über den Prognosezeitraum hinaus oder den Gesamtwert des Unternehmens oder der Investition, wenn sie am Ende des Prognosezeitraums verkauft würde, darstellen. So oder so ist der Endwert sehr schwer abzuschätzen. Außerdem generiert er einen großen Teil des Gesamtwerts, den die Discounted-Cashflow-Formel ausgibt.

- Schwierigkeiten mit gewichtetem durchschnittlichem Kapitalkostensatz: Die Discounted-Cashflow-Analyse verwendet in ihrer Formel auch den gewichteten durchschnittlichen Kapitalkostensatz (WACC) des betroffenen Unternehmens, welcher die Kapitalkosten jeder Quelle im Unternehmen darstellt.Es kann schwierig sein, diese Zahl genau zu bewerten.

- Nicht versiert in der Bewertung stark unterschiedlicher Arten von Investitionen: Discounted Cashflow kann sehr unterschiedliche Arten von Investitionen bewerten, solange sie alle einen halbwegs vorhersehbaren Cashflow haben. Allerdings ist die Bewertung von Investitionen unterschiedlicher Größe, mit sehr unterschiedlichen Cashflow-Prognosen oder mit unterschiedlichem Vertrauen in diese Prognosen problematischer.

„Wenn Sie komplett verschiedene Situationen vergleichen, zum Beispiel ein Startup mit einem börsennotierten Unternehmen, gibt es zu viele Unterschiede“, sagt Brim von Core Group.

Unternehmen bewerten: Details zu den drei primären Bewertungsmethoden

| Bewertungsmethode | Discounted Cashflow | Vergleichbare Unternehmensanalyse | Präzedenzfälle |

|---|---|---|---|

| Wie wird es erreicht |

|

|

|

Vorteile |

|

|

|

| Einschränkungen |

|

|

|

| Am häufigsten verwendet für |

|

|

|

Alternativen zur Verwendung von Discounted Cashflow

Experten verwenden drei primäre Alternativen, um Unternehmen oder Investitionen zu bewerten. Neben Discounted Cashflow sind die anderen primären Bewertungsmethoden die Comparable Company Analysis (Analyse vergleichbarer Unternehmen) und die Precedent Transaction Analysis (Analyse von Präzedenztransaktionen).

Wann man Discounted Cashflow verwenden sollte

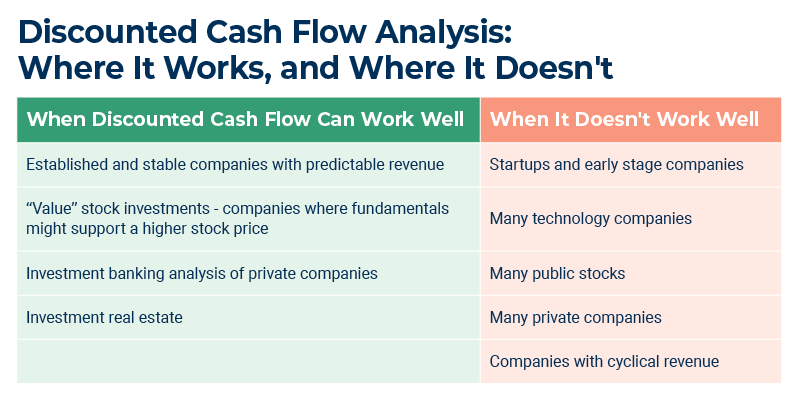

Discounted Cashflow sollte verwendet werden, um den Wert einer Investition zu bewerten, wenn der Cashflow relativ stabil und vorhersehbar ist.

Discounted Cashflow funktioniert meistens in den folgenden Fällen:

- Wenn die Betriebsabläufe (oder Investitionsrenditen) eines Unternehmens konsistent sind und mit einiger Sicherheit vorhergesagt werden können: Discounted Cashflow ist hauptsächlich das Ergebnis der Bewertung von Anleihen, die sehr vorhersehbare Renditen haben, sagt Wyand von Gini. „Es funktioniert wirklich gut, wenn Sie stabile Cashflows haben, die Sie vorhersagen können“, sagt er. Im Wesentlichen liefert es „den Wert des gesamten verbleibenden Bargelds, das vom Unternehmen erwirtschaftet wird“.

- Wenn ein Unternehmen seine Einnahmen aus verschiedenen Quellen bezieht: Die Verwendung einer anderen Bewertungsmethode kann in solchen Fällen schwierig sein, da es keine ähnlichen Unternehmen gäbe, die eine Analyse von Vergleichswerten ermöglichen würden.

- Wenn wertorientierte Anleger ein Unternehmen bewerten: Dies sind Anleger, die Aktien von Unternehmen kaufen möchten, die auf Grundlage einer fundamentalen Analyse ihrer Finanzergebnisse unterbewertet zu sein scheinen. In diesen Fällen können wertorientierte Anleger eine Discounted-Cashflow-Analyse durchführen, um festzustellen, ob die zukünftigen Cashflows des Unternehmens mehr Geld wert sein werden, als der Markt sagt.

- Beim Investmentbanking: Viele Experten glauben, dass Discounted Cashflow besser für die Bestimmung des Werts von privatem Beteiligungskapital von Investmentbankiers als von Aktien in vielen börsennotierten Unternehmen geeignet ist.

- Bei Investitionen in Immobilien: Da die Analyse sehr gut mit stabilen und vorhersehbaren Cashflows funktioniert, ist DCF „meiner Meinung nach eine sehr gute Methode, wenn Sie ein Haus als Investition erwerben“, sagt Wyand.

Wann man Discounted Cashflow nicht verwenden sollte

Discounted Cashflow funktioniert weniger gut, wenn der zukünftige Cashflow variieren oder unvorhersehbar sein kann.

Fälle, bei denen eine Discounted-Cashflow-Analyse nicht gut funktionieren würde

- Unternehmen mit zyklischem Umsatz: Für Unternehmen, deren Umsatz aufgrund von Geschäftszyklen stark variiert, ist die Verwendung von Discounted Cashflow schwierig. Dazu können zum Beispiel Unternehmen im Bereich Wohnungsbau zählen. Es wird von Jahr zu Jahr schwieriger, zukünftige Einnahmen zu prognostizieren.

- Interne Bewertung neuer Produkte: Unternehmen möchten oft eine interne Bewertung eines potenziellen neuen Produkts durchführen. Discounted Cashflow kann in diesem Fall nur begrenzten Wert bieten. „Bei einer internen Bewertung kann es meiner Meinung nach ein stumpfes Instrument sein: ‚Sollten wir dieses Produkt auf den Markt bringen oder mehr in ein bestehendes Produkt investieren?‘“, sagt Brim von der Core Group. „Es mag bessere Daten für Ihre Cashflow-Prognosen liefern. Es erfasst jedoch nicht alles, was Sie nicht messen können, z. B. ‚Wie wirkt sich das auf die Unternehmenskultur oder die allgemeine Ausrichtung des Unternehmens aus?‘“

- Private Unternehmen: Private Unternehmen können ihre Schwierigkeiten dabei haben, die für die Formel benötigten Finanzdaten abzurufen.

- Aktien: Viele Experten glauben, dass Discounted Cashflow derzeit keine gute Methode für die Bewertung vieler Aktien ist. Der Preis vieler Aktien würde den Wert übersteigen, den Discounted Cashflow nahelegen würde. Das kann bedeuten, dass Aktien überteuert sind. Es könnte aber auch bedeuten, dass Discounted Cashflow keine angemessene Methode ist, Aktien auf dem aktuellen Markt zu bewerten.

„Wenn man börsennotierte Aktien strikt mit DCF bewertet, würde man aktuell wahrscheinlich nichts finden, das sich zu kaufen lohnt“, sagt Wyand von Gini. - Start-ups und junge Unternehmen: Sie haben keine Vertriebserfolge, und es ist viel schwieriger, den Cashflow zu prognostizieren.

- Technologieunternehmen: Viele Technologieunternehmen haben anfangs erhebliche Ausgaben und der Cashflow ist für ein paar oder viele Jahre nicht vorhersehbar. Investoren schätzen viele börsennotierte Technologieunternehmen dennoch sehr hoch ein – auch junge.

„Wenn Sie DCF für Technologieunternehmen anwenden, kommen Sie zum Ergebnis, dass sie in der Regel ziemlich teuer sind“, sagt Maxwell von FirstRate Data. Laut Maxwell hätte man, wenn man sich als Investor auf eine Discounted-Cashflow-Analyse verlassen hätte, um Technologieunternehmen in den vergangenen Jahren einen Wert zuzuweisen, „die Chance verpasst“ vom erheblichen Anstieg des Aktienkurses zu profitieren, wenn man die Aktie nicht gekauft hätte.

Abzinsungssätze bei der Bewertung von Vermögenswerten bestimmen

Der Abzinsungssatz ist eine sehr wichtige Variable bei Discounted Cashflow, da Sie damit beurteilen können, was es ein Unternehmen kostet, Cashflows zu generieren. Es ermöglicht Ihnen auch, einer Investition ein Risikoniveau zuzuweisen.

In der Formel enthält der Abzinsungssatz den gewichteten durchschnittlichen Kapitalkostensatz des betroffenen Unternehmens, d. h. die verschiedenen Möglichkeiten eines Unternehmens, auf Kapital zuzugreifen, um die Infrastruktur und den Betrieb zu bezahlen.

Für Unternehmen und Investitionen, die riskanter sind, erhöhen Experten den Abzinsungssatz. Das senkt den Endwert einer riskanten Investition im Vergleich zu einer weniger riskanten Investition. Das Konzept begreift, dass der Käufer weniger zahlen sollte, wenn er das Risiko übernimmt, dass das Unternehmen weniger Umsatz erwirtschaftet als prognostiziert oder das Geschäft vollständig einstellen muss.

„Allgemein gesagt ist (der Abzinsungssatz) das Risiko des Projekts“, sagt Maxwell von FirstRate Data. „Sie investieren in ein Restaurant oder Versorgungsunternehmen. Das Restaurant birgt ein viel größeres Risiko. Der Abzinsungssatz sollte viel höher sein.“

Ein Experte kann auch den Abzinsungssatz für bestimmte Unternehmen in bestimmten Situationen anheben. Für ein Unternehmen, das während einer Pandemie geschlossen oder teilweise geschlossen werden muss, muss der Abzinsungssatz beispielsweise höher sein.

„Im Wesentlichen sollen diese Abzinsungssätze das Risiko einer Investition erfassen“, sagt Wyand. „Wenn Sie Abzinsungssätze richtig analysieren und vorhersagen können, wie hoch Abzinsungssätze sein sollten, dann werden Sie die reichste Person der Welt sein. Das ist sehr, sehr schwer.“

Mit Echtzeit-Arbeitsmanagement in Smartsheet erfolgreich Prognosen und Bewertungen vereinfachen

Befähigen Sie Ihr Team, über sich selbst hinauszuwachsen – mit einer flexiblen Plattform, die auf seine Bedürfnisse zugeschnitten ist und sich anpasst, wenn sich die Bedürfnisse ändern. Mit der Plattform von Smartsheet ist es einfach, Arbeiten von überall zu planen, zu erfassen, zu verwalten und darüber zu berichten. So helfen Sie Ihrem Team, effektiver zu sein und mehr zu schaffen. Sie können über die Schlüsselmetriken Bericht erstatten und erhalten Echtzeit-Einblicke in laufende Arbeiten durch Rollup-Berichte, Dashboards und automatisierte Workflows, mit denen Ihr Team stets miteinander verbunden und informiert ist. Es ist erstaunlich, wie viel mehr Teams in der gleichen Zeit erledigen können, wenn sie ein klares Bild von der geleisteten Arbeit haben. Testen Sie Smartsheet gleich heute kostenlos.